- 投稿 2019/06/15

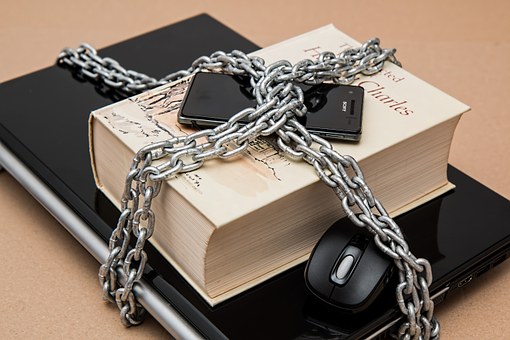

- ブラックリストとは

先日初めて全国銀行個人信用情報センターに信用情報を開示してみました。

以前自己破産した時は銀行系からの借金などはなかったのですが、現在地元の銀行のカードローンで借り入れをしているのでその状況を見てみたかったのです。

現在借りているカードローンは返済方法が口座から一定期日に一定額が引き落とされますが、以前1度だけハガキが銀行からきていて入金し忘れていたことに気付いたことがありました。

この銀行のカードローンはちょっと分かりにくくて、サイトを見ても具体的な返済方法など書かれておらず、キャッシュカードで返済すればいいくらいに思っていたのです。

信用情報を見てみるとしっかりと×マークが記載されていました。わずか5日の遅れで、しかもこちらから電話して確認したにもかかわらずきっちりと仕事をする銀行さんでした(笑)

後、20回ほどきちんと返済し、×マークを押し出さなくてはいけません。このまま完済し、カードローンを解約などすればこれから5年間は×マークが燦然と輝き続けてしまいますからみなさん気をつけましょう。

せっかく異動が消えているのに、たった1個の×マークとは言えなんだかとてつもなく勿体ない気分です。

まるでゴールド免許がもう少しでとれそうだったのに、一時停止違反で捕まってしまった時のような気分です(笑)