- 投稿 更新

- アメリカンエキスプレスは審査が緩い? - ブラックリストとは

ブラックのくせにアコムマスターカードとアメリカンエキスプレスカードを作りましたが、その後信用情報がどのように変化しているのか気になったのでCICに信用情報の開示を請求してみました。アコマス、アメックスはクレヒスが積めるのか?気になる方もいると思いますので参考になさって下さい。

まず、信用情報機関のことをおさらいしておきましょう。

CIC・・・おもにクレジットカード会社及び信販系、分割で商品を購入する場合などに加盟機関が参照、記録しますので携帯電話、スマホなどの分割購入の情報も記録されます。

JICC・・・おもに消費者金融系。カードローンや信用保証会社も参照、記録します。

KSC・・・銀行さんが加盟しています。でもアメックスさんも加盟しています。なぜだか知りませんけど。

今回はCICに開示請求しました。私の住んでいる田舎ですとこういった信用情報機関の窓口がありませんので郵送で開示請求しなければなりませんが、1000円の手数料及び、住民票なども必要になってきます。バカにならない費用です。もっと安くなりませんかね?従って今回はCICのみにしました。

まず、情報を開示する方法3つあります。郵送、窓口、ネット(クレジットカード必要)ここらへんはCICのサイトを見たらすぐ分かると思いますので割愛しますね→http://www.cic.co.jp/

ちなみにアメックスが使えないというのは記事にしました→信用情報の開示にアメックスが使えない

さて、今回わたくしCICから電話がかかってきてちょっとびびったのですが、どうやら住民票を添付するのを忘れていたようです。

郵送で開示請求する場合は、郵便局で定額小為替を購入(手数料100円)、免許証のコピー、さらには住民票も必要だったのですが→本人確認書類

てっきり、そんなもんは必要ないと思っていました(笑)免許証のコピーで充分だろと(笑)どうもすいません。

でも優しいCICの方は電話確認を持って本人確認完了だとのことでした。ということでこれから情報を開示しようと思っている人で住民票代がもったいないと思う人は故意に添付せず電話確認ですませましょう(冗談ですよ)

さて、簡易書留のでっかい封筒でなんと20枚にも及ぶ情報が届きました。多分もっと多い人もザラにいるでしょうね。

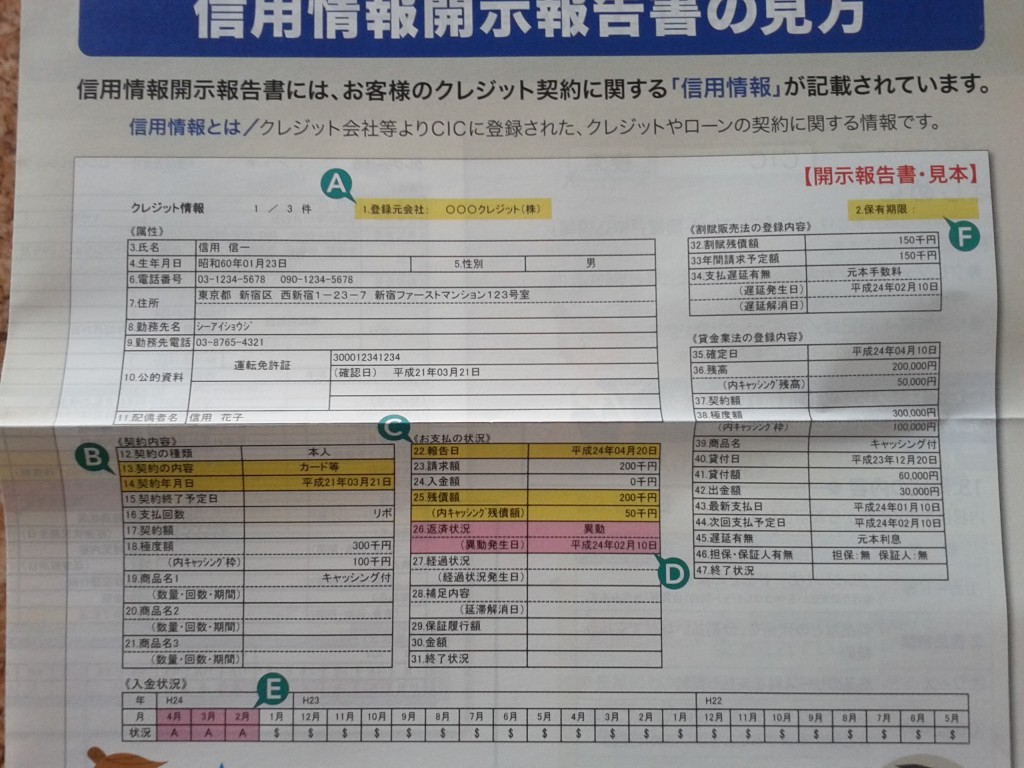

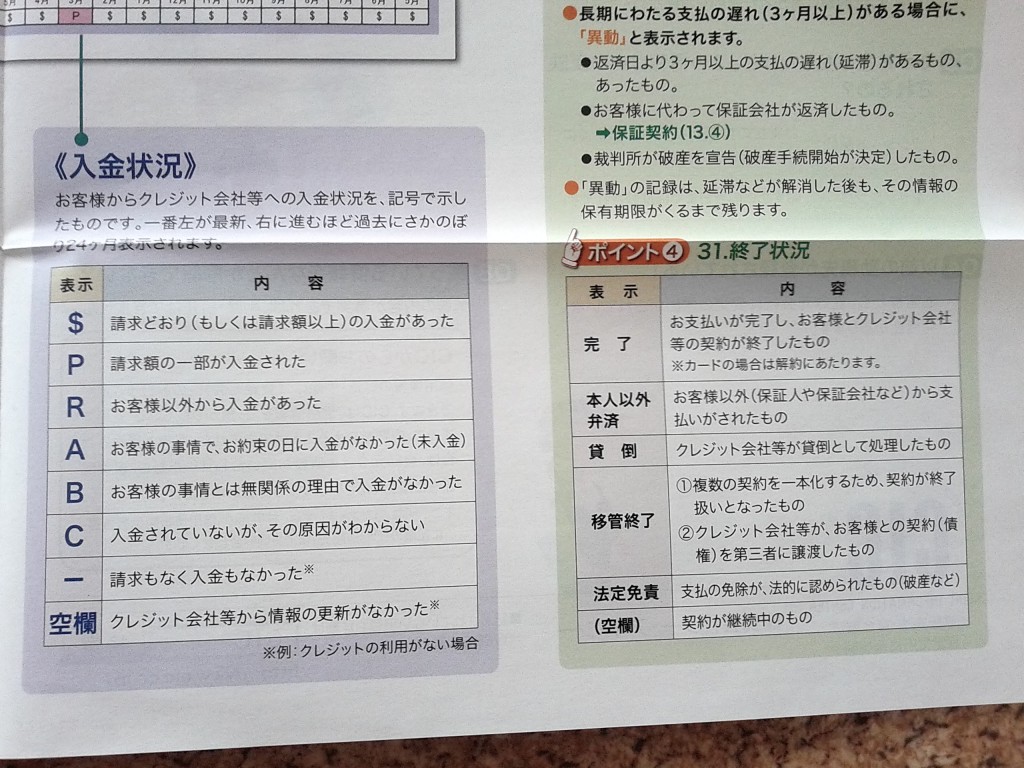

信用情報の見方ですか、封筒にはご親切に信用情報開示報告書の見方なるリーフレットが同封されております。ありがとうございます。

こんなやつ↓

ぶっちゃけ、大体見てれば分かります(笑)最初よく分からないのは$マークとかAマークが何を意味するのか?という点だと思います。

ちょっと軽くおさらいしましょう。

$マーク・・・請求通りの入金があった

Pマーク・・・請求額の一部入金があった

Rマーク・・・お客様以外からの入金があった

Aマーク・・・お客様の事情でお約束の日に入金がなかった(未入金)

Bマーク・・・お客様の事情とは無関係の理由で入金がなかった

Cマーク・・・入金されていないがその原因がわからない

━マーク・・・請求もなく入金もなかった

となっています。一般的には$、P、Aマークが一番関係する部分だと思います。

$はきちんと払ったということでこれが一番いいですよね。

次にPとAですが、一般的にはAマークは遅れて入金したという風に考えていいと思います。期限までに入金がなかったが後で入金したと。

ではこの一部入金とはどういうことなのか?ですが、私の信用情報にも頻繁にPマークがついてます(笑)ええ、何度も遅滞して払いました(笑)でもそれってAマークとどう違うのかって話ですね。調べてみましたがここを詳しく説明しているサイトにめぐり合えませんでした。

私の経験からすると同じように遅れて支払っていて、同じ業者であってもAだったりPだったりしています。マークの並び準からするとPマークよりAマークのほうがネガティブなようですね(笑)

さて実際に情報をみてみましょう。

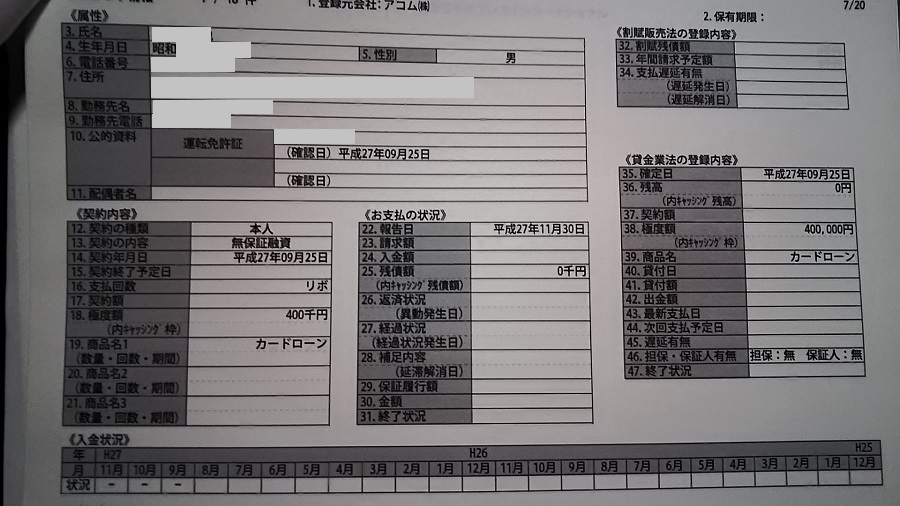

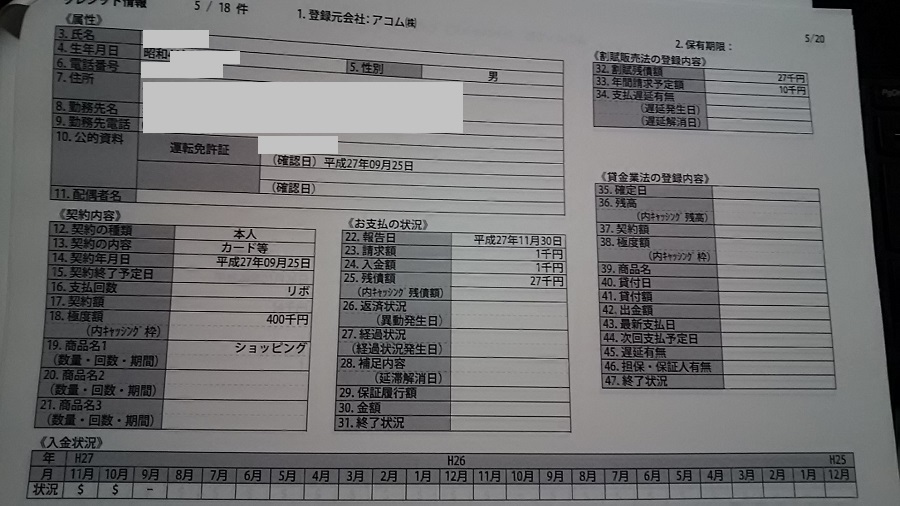

KDDIの異動記録4枚は華麗にスルー(笑)すると5枚目にアコム様の情報がございました。

いかがでしょうか?

契約の内容がカード等になっていますね。商品名ショッピングとなっています。

お支払いの状況は10月に購入したスマホの情報がのっています。

入金状況も$マークがついていて安心しました。この情報だけだと何を購入したのかはさっぱりわかりませんが。

ただ、アコムマスターカードの場合は他のクレジットカードと比較するとちょっと特殊なようで、7枚目の記録にまたまたアコムさんが登場。契約の内容が無保証融資となっています(藁)商品名はカードローンです。カードローンは利用していませんから当然残債額は0ですが。

つまり、アコムマスターカードを作ると、クレジットカードと、カードローンを申し込んだような形に見えますね。

こういった情報はクレジット業界にいるプロの方から見たら、ああこの人アコマス作ったね・・・とすぐ分かると思います。

いずれにしてもクレジットヒストリー、略してクレヒスが積めることが分かります。

自己破産、或いは債務整理などをした方は事実上一定期間クレジットカードなどが作れませんよね。概ね5年程度は作れません。そして晴れて5年ほどして信用情報に記録がなくなって(喪明け)クレジットカードに申し込んでもほぼ作れません。なぜならクレジットヒストリーがまったくないスーパーホワイトだと、ははぁ~ん、この人昔自己破産とかやったんだな、と思われてしまうからです。もっとも最近は機械審査になっていますから機械が自動的にスーパーホワイト状態だと否決するようになっていると思いますが。

従ってクレジットカードを取得する為に、このアコマスをまず作ってみるというのもありなわけです。異動記録ありのブラックでも作れるんですからスーパーホワイトの方が作れない道理はありません。年会費無料ですしね。

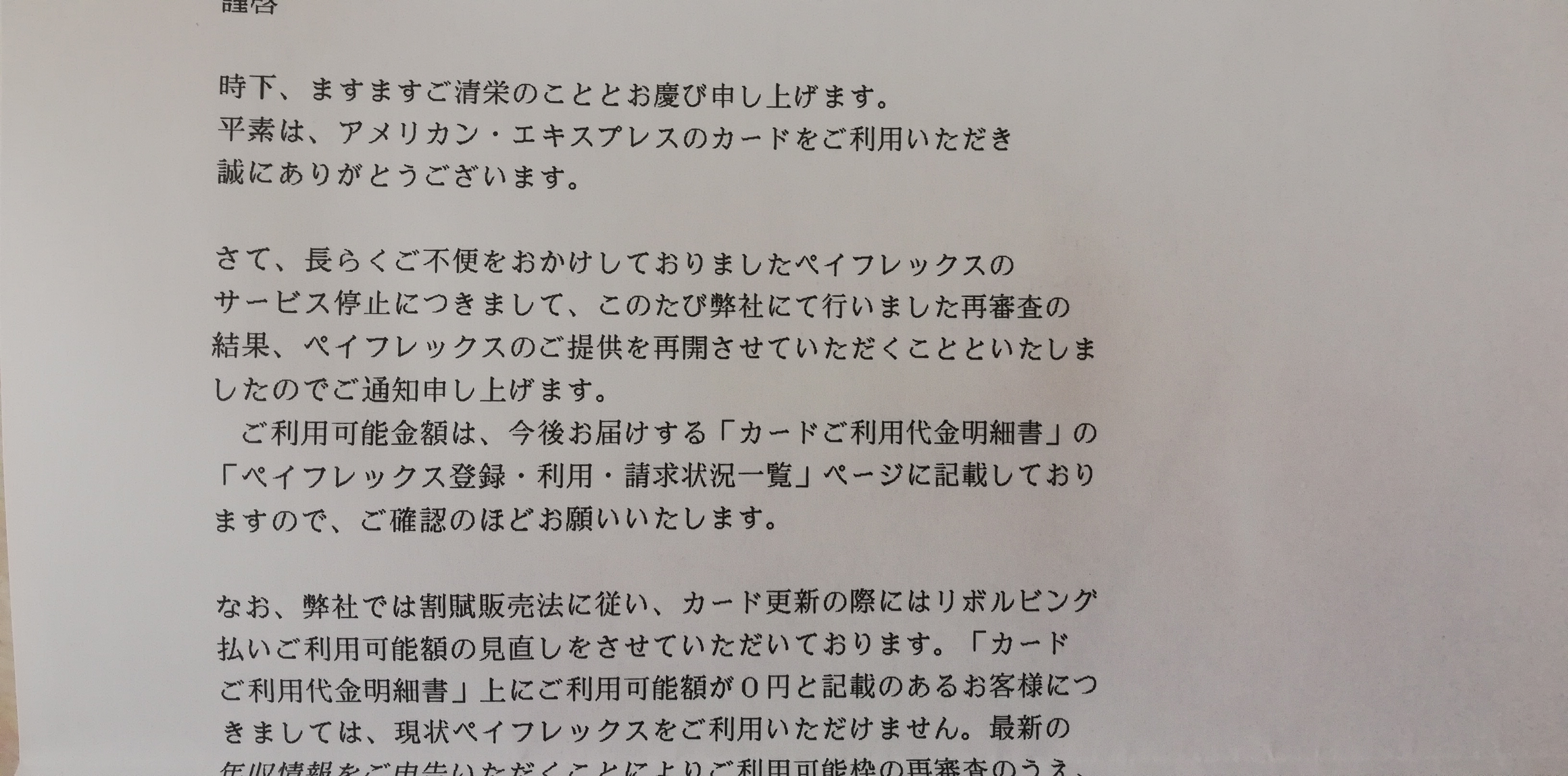

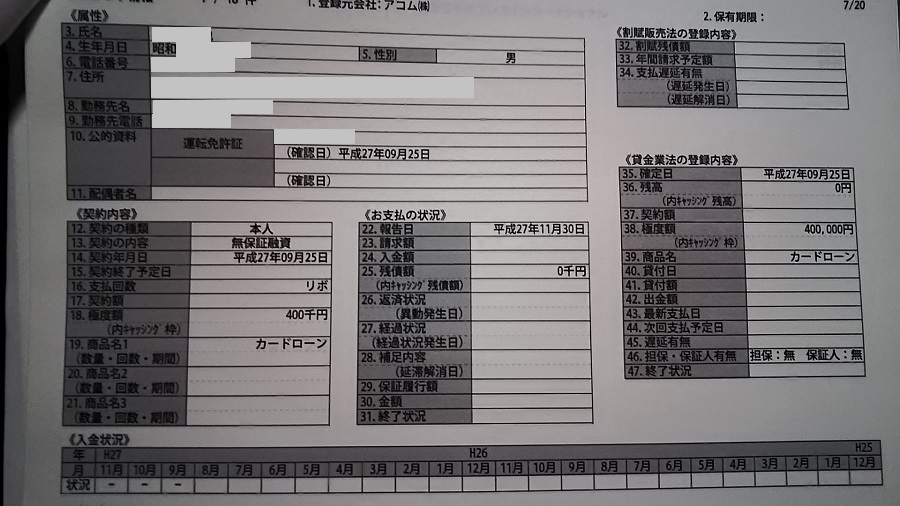

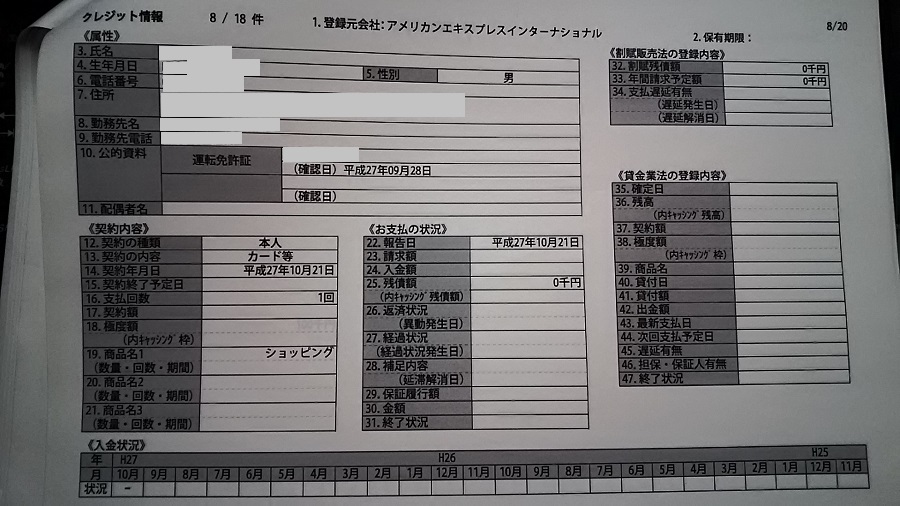

では、アメリカンエキスプレスカードのCICに記録されている情報を見てみましょう。

契約の内容がこちらもカード等となっていますね。契約年月日が10月21日となっています。これは多分アメックスからCICに報告した日ということじゃないでしょうか?実際の申込日は9月22日ですから。

支払い回数は1回。アメックスは基本1回払いですからね。

10月の欄に-が記載されていますね。アメックスは特殊なようできちんと支払えば$マークではなく━になるそうです。

さらにCICの情報は、クレジットカードに申し込んだ記録と、途上与信などの利用記録があります。

申込記録は申し込んでから6カ月記録されますので当然アコマスとアメックスの記録はありますが、ありました、楽天カード(笑)

楽天カードには申し込んだのに利用した記録はないですし、過去に利用していた記録もないんで、あ、こいつ楽天カード否決されてやんの(笑)と、見る人が見たらばればれですね。→アメックスは作れたのに楽天カードは審査落ちした

実際問題として、KDDIの完済したとは言え、異動記録が合計4件もありますから、アコムマスターカードやアメリカンエキスプレスカードは作ることができても普通の日本のクレジットカードは否決でしょう、ええ、否決です。

試しに他のカードを申し込んでみたいのですが、業界には多重申込は否決という慣行があるようで(笑)短期間に何枚もクレカを申し込んでるとそれだけで信用状態悪化で落とされるようです。

ちなみに単なるAマークが並んでいても異動とは違います。また、異動の記録はCRINというもので情報の共有がなされています。

この信用情報の記録は当該金融機関を利用中、及び利用終了後5年間は残ることになりますので当該信用情報機関に加盟していなくても別の信用情報機関に加盟していれば異動の情報は分かってしまいます。